退職金は、特別な控除金額が適用され、税金が抑えられるような制度になっています。

それでも控除金額以上の退職金に対して所得税と住民税が課税されます。

今回は、退職金から支払った税金と住民税を自分で計算し確認したところ、障害者手帳を取得したことによって利用できたはずの控除を利用していなかったことに気が付きました。

払い過ぎた所得税と住民税を還付してもらうため、市役所→会社→税務署と順に問い合わて辿った経過を紹介します。

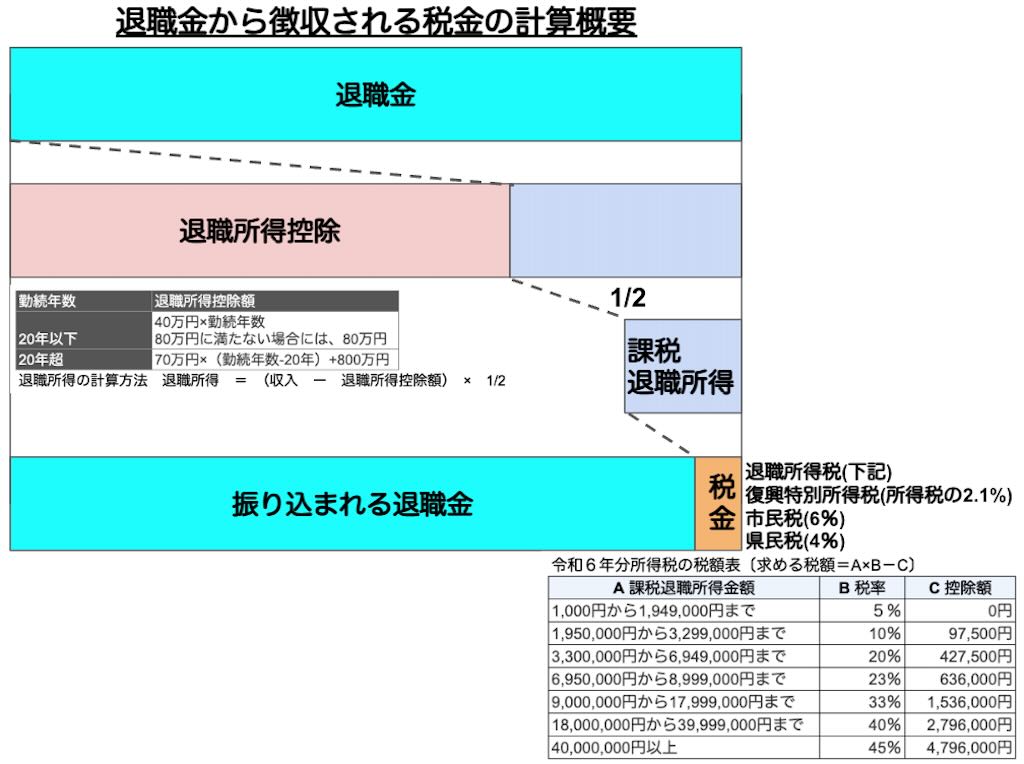

退職金から徴収される税金

退職金から徴収される主な税金は

所得税(退職所得税+復興特別所得税)

住民税(市民税+県民税)

です。

企業年金等を一括で受け取る場合と年金で受給する場合の税金の違いは別記事で紹介しています。

納税額の計算方法

退職金に対する納税額は以下のように算出されます。

(退職金ー退職所得控除額)× 1/2 =課税退職所得(課税される金額)

(注1)退職手当等が「特定役員退職手当等」「短期退職手当等」に該当する場合は、× 1/2 が適用されないことがあります。・・・詳しくは国税庁サイト

退職金に対する課税所得を求める上記の計算では、退職所得控除を差し引いた所得に× 1/2と半減できる点が大きな優遇につながっています。

退職金よりも退職控除が大きくなれば、所得税と住民税はゼロになります。

課税退職所得を算出(今回の控除漏れ)

今回、自分で計算した時に気が付いたのは、退職所得控除額の算入漏れです。

退職所得控除額は、下表の通りで、20年までは勤続年数×40万円、それ以降は勤続1年毎に70万円が増えます。最低額は80万円となります。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 80万円に満たない場合には、80万円 |

| 20年超 | 70万円×(勤続年数-20年)+800万円 |

(注2)障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に、100万円を加えた金額となります。

例えば、38年勤続の方の退職所得控除額は、

70万円×(勤続年数38年-20年)+800万円=2060万円

となります。

勤続年数38年で退職金が2060万円以下であれば、課税されないことになります。

もし、勤続年数38年で退職金が2060万円超の場合の課税退職所得は、

課税退職所得(課税される金額)=(退職金額ー2060万円)× 1/2

となります。

上記の通り、退職所得控除額の計算には注記があります。

『障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に、100万円を加えた金額となります。』という一文です。

3月に障害者手帳を申請し、実際に手元に届いたのが5月だったこともあり、3月の退職時点では障害者になったことを証明ができない状況でした。

ただし、5月に手にした障害者手帳の発行日は3月となっていたため、「退職所得控除額に100万円を加える」ことができるのではないかと考えました。

退職所得税と復興特別所得税を計算

課税退職所得が算出できれば、下表に示す課税退職所得に応じた税率と控除額により、退職所得税が計算できます。

退職所得税額=A×B-C

(令和6年分所得税の税額表)

| A 課税退職所得金額 | B 税率 | C 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

(注3) 算出した所得税及び復興特別所得税の額に1円未満の端数があるときは、その端数金額を切り捨てます。

更に退職所得税額の2.1%が復興特別所得税となります。

例えば、勤続年数38年で退職金3060万円とします。

課税退職所得=(退職金額3060万円ー退職所得控除2060万円)× 1/2

課税退職所得=500万円

退職所得税額=A:500万円×B:20%-C:427,500円

退職所得税額=572,500円

復興特別所得税額=572,500円×2.1%=12,022円

です。

住民税を計算

住民税は

市民税6%

県民税4%

合わせると住民税10%です。

例えば、勤続年数38年で退職金3060万円で計算すると

課税退職所得=500万円

住民税=50万円(市民税6%、県民税4%)

です。

退職所得の源泉徴収票をチェック

7月末、退職時に会社から受領した退職所得に関する源泉徴収票を確認しました。

もちろん計算が違っていることはありません。

ただし、障害者手帳を取得したことによる「退職所得控除額に100万円を加える」については、会社では感知していないことなので控除に算入されていません。

3月末の定年退職なのですが、再雇用できず退職したのは精神障害によるものです。

退職所得控除額が100万円増えることで、およそ15万円が還付されることになります。

是非、退職所得控除額を100万円増やして欲しいところです。

市役所・会社・税務署に問い合わせ

退職所得控除額を100万円増やしてもらいたく、市役所・会社・税務署に問い合わせしました。

経過は以下の通りです。

市役所に問い合わせ

そこで最初に市役所に行って払い過ぎた住民税を戻してもらえないか問い合わせしてみました。

市役所の窓口では、『障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に、100万円を加えた金額となります。』と言う文言の確認、マイナンバーカードと障害者手帳を確認されました。

しばらく内部でやり取りがあった後に受けた回答は次のとおりでした。

「市役所では会社からの申請で住民税を受領しているので、還付するとしても会社に還付することになります。会社と話し合ってみてください。」

『障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記の方法により計算した額に、100万円を加えた金額となります。』と言う事実を会社に認めてもらうことで100万円の控除が適用されるようです。

会社に問い合わせ

次に会社の給与担当者に市役所で確認した内容を伝え、会社で検討して欲しいと伝えました。

・3月退職時に障害者手帳が手元に届いていなかったので退職所得控除を申請できなかったこと。

・その病気が理由で継続雇用ができなかったこと。

給与担当者は、上長と相談しますと回答がありました。

そこから1ヶ月が経過した8月末になり、会社から連絡が来ました。

要点は次の通りです。

・障害者となったことによる退職である

・確定申告で還付される(税務署に確認した)

会社ではこれ以上対応できないので、詳しくは、税務署で確認して欲しいと言うものです。

税務署に問い合わせ

会社から税務署で詳細を確認するように言われたことから、次に税務署に問い合わせしました。

税務署で確認した結果の要点は次の通りです。

・確定申告で所得税が還付できる

・住民税は会社から市役所に修正申告が必要

税務署の担当者も全て即答できる訳ではありません。

わざわざ市役所に問い合わせしていただいた上で回答をいただきました。

親切な対応に感謝しかありません。

所得税と住民税の還付まとめ

結果的に最終的に税務署での回答が正しいのだと判断します。

・所得税は確定申告で還付してもらう

・住民税は会社から市役所に修正申告して会社から還付してもらう

となります。

退職金に関して、払い過ぎた所得税を確定申告で還付してもらう件については、ネットに情報が多くあります。「退職金 確定申告 還付」で検索すると色々な情報が出てきます。

その中で住民税の還付についての情報は多くないように思います。

しかし、一部のサイトに確定申告によって住民税は還付されないことが書かれていました。

この点は、税務署の担当者も最初は勘違いしていたようでした。

予備知識としてネット検索して税務署に行ったので、住民税の還付について深掘りして質問したところ、市役所に問い合わせしていただけることになり今回の結論に至りました。

退職金に関する所得税と住民税の違い

退職金の確定申告に関して、「退職所得の受給に関する申告書」と言うものがあります。

この「退職所得の受給に関する申告書」は、所得税に関する書類であり、以下の記述が国税庁のサイトで次のように書かれています。

退職金の支払を受けるときまでに、「退職所得の受給に関する申告書」を退職金の支払者に提出している方は、源泉徴収だけで所得税等の課税関係が終了(分離課税)しますので、原則として確定申告をする必要はありません。

「退職所得の受給に関する申告書」を提出しなかった場合は、確定申告して下さいと言うことです。

一方、退職金にかかる住民税は「退職所得の受給に関する申告書」とは関係ありません。

「退職所得の受給に関する申告書」の有無に関わらず、会社が退職所得控除を差し引いて住民税を計算し、市役所に払い込みます。

大きな違いはないように見えますが、退職金に係る住民税は確定申告で修正するものではないように受け取れます。

最後に

今後、確定申告で所得税を還付してもらい、会社の住民税申請の修正申告により住民税を還付してもらう予定です。

うつ病になって以来、退職後に渡り、知らない制度が多いことを痛感しています。

自分で認識して申請しない限り、役所がお世話してくれることはありません。

これは税の仕組み全般に言えることで、納税も節税も自主的な行動によって行われます。

アンテナを高くして、知らない情報をキャッチして節税に努めたいと思います。